EUR/USD

Европейская валюта показывает незначительный рост против доллара США, корректируясь после очередного снижения накануне. Пара EUR/USD всё ещё удерживается вблизи отметки 1.1200 и своих рекордных минимумов с середины лета 2020 года. Евро заметно уступает доллару, поскольку инвесторы не уверены, что ЕЦБ готов к началу ужесточения денежно-кредитной политики, в то время как ФРС США ищет возможность для ускорения сворачивания действующей программы количественного смягчения (QE). Дополнительное давление на позиции единой валюты оказывает ухудшающаяся эпидемиологическая обстановка в регионе, которая заставляет европейские власти идти на крайне непопулярные меры. Вышедшая вчера макроэкономическая статистика из Германии также не добавила оптимизма на рынки. Индекс делового оптимизма от IFO в ноябре снизился с 97,7 до 96,5 пункта, что оказалось близко к прогнозам аналитиков на уровне 96,6 пункта. Индекс экономических ожиданий за аналогичный период был пересмотрен с 95,4 до 94,2 пункта при прогнозе аналитиков на уровне 95 пунктов.

По минимумам недели сформировался новый нисходящий канал. Сейчас цена отошла от нижней границы и может продолжить рост.

USD/RUB

Российский рубль во вторник снизился по отношению к доллару, приблизившись к самому слабому уровню с середины 2021 года и пострадав от опасений войны с Украиной, что также вызвало массовую распродажу на рынке государственных облигаций. Пара USD/RUB достигала уровня 75,27, а сегодня торгуется около 74,60. В этом месяце рубль оказался под давлением продаж из-за опасений Запада по поводу возможного военного вмешательства России в Украину. Москва отвергла такие предложения как подстрекательские и пожаловалась на растущую активность в регионе военного альянса НАТО. Рубль продолжил потери на этой неделе после того, как Служба внешней разведки России сравнила ситуацию на Украине с ситуацией, предшествовавшей войне в Грузии в 2008 году. Распродажа на рынке ударила по российским казначейским облигациям ОФЗ. Доходность 10-летних эталонных ОФЗ, которые движутся обратно пропорционально их ценам, на этой неделе выросла до 8,63 %, что в последний раз наблюдалось в начале 2019 года. Облигации ОФЗ популярны среди иностранных инвесторов благодаря их прибыльной доходности и ожиданиям, что центральный банк сохранит жесткую денежно-кредитную политику в течение нескольких месяцев, чтобы бороться с устойчиво высокой инфляцией.

По максимумам недели сформировался новый восходящий канал. Сейчас цена находится около нижней границы канала и может продолжить рост.

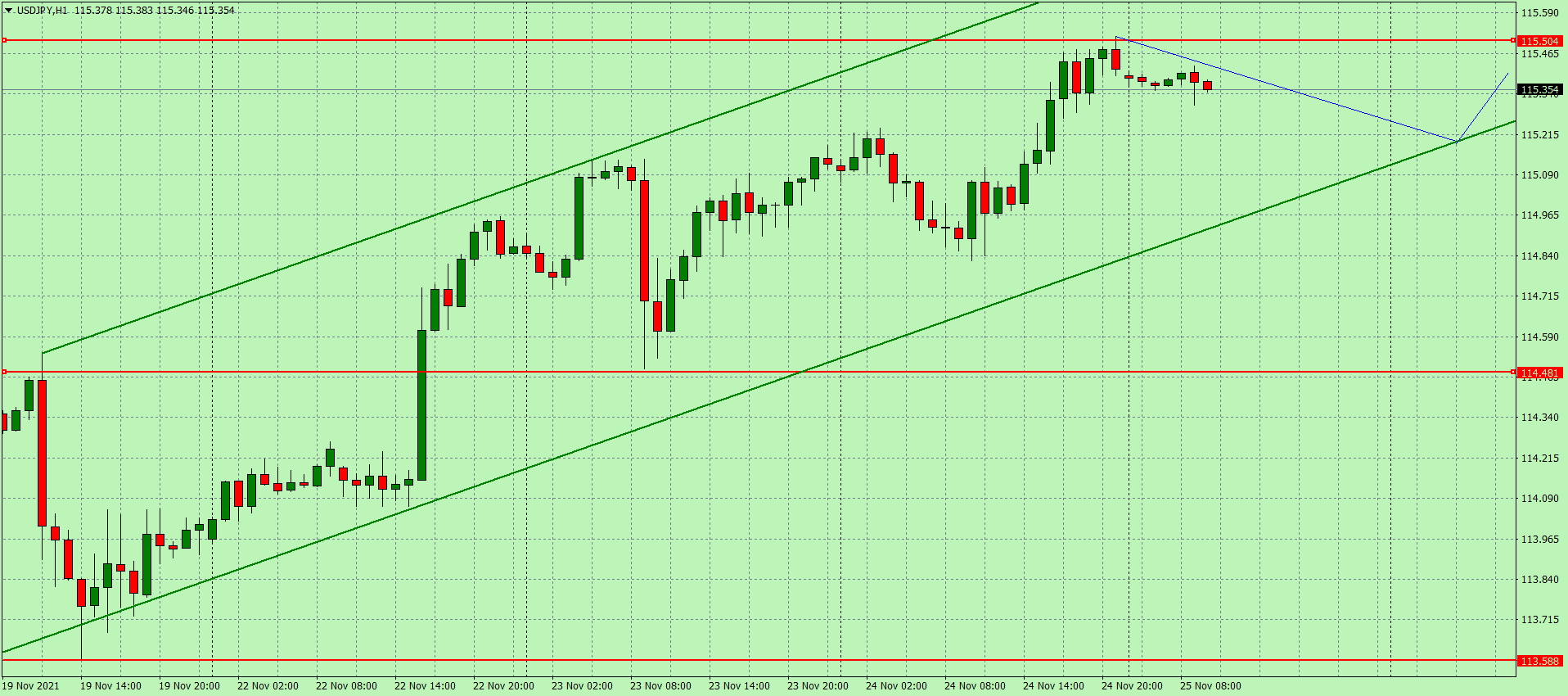

USD/JPY

Сегодня доллар США торгуется против японской иены вблизи отметки 115.35 и новых рекордных максимумов с марта 2017 года. Американская валюта показала очередной рост накануне, отреагировав на публикацию большого числа макроэкономической статистики из США, которая подтвердила возможность ускорения темпов ужесточения денежно-кредитной политики со стороны ФРС США. Наиболее позитивным моментом стало снижение числа первичных заявок на пособие по безработице ниже очередной психологической отметки в 200 тыс. Дополнительную поддержку оказали данные по динамике личных доходов и расходов американских граждан в октябре. Активность торгов низкой, поскольку в США сегодня отмечается День благодарения. В центре внимания инвесторов сегодня находится статистика из Японии. Так, индекс совпадающих индикаторов в сентябре показал снижение с 91,3 пункта до 88,7 пункта, что оказалось лучше ожиданий рынка на уровне 87,5 пункта. Индекс опережающих индикаторов за аналогичный период снизился со 101,3 до 100,9 пункта при прогнозе 99,7 пункта.

По максимумам недели сформировался новый восходящий канал. Сейчас цена находится посредине канала и может продолжить рост после приближения к нижней границе.

Данный прогноз представляет собой только мнение FXOpen Markets Limited, он не должен быть истолкован как предложение, приглашение или рекомендация в отношении продуктов и услуг FXOpen Markets Limited или как финансовый совет.

Данная статья представляет только мнение Компаний, работающих под брендом FXOpen. Ее не следует рассматривать как предложение, приглашение или рекомендацию в отношении продуктов и услуг, предоставляемых Компаниями, работающими под брендом FXOpen, а также не следует ее рассматривать как финансовую консультацию.