EUR/USD

Европейская валюта показывает смешанную динамику торгов, консолидируясь вблизи отметки 0.9700. Активность инвесторов на рынке остаётся достаточно низкой, поскольку многие из них занимают выжидательную позицию перед сегодняшней публикацией данных по потребительской инфляции в США. Аналитики ожидают умеренного снижения индекса потребительских цен с 8,3% до 8,1%, что может повлиять на решение ФРС США по процентной ставке в ноябре. Кроме того, сегодня вышли данные по инфляции в Германии: по итогам сентября индекс потребительских цен зафиксировался на отметке 10,0%, а гармонизированный показатель — на уровне 10,9%. Умеренную поддержку единой валюте оказывают опубликованные накануне оптимистичные макроэкономические данные из Европы. Объёмы промышленного производства по итогам августа выросли на 1,5% после снижения на 2,3% в предыдущем месяце, в то время как аналитики рассчитывали на повышение на 0,6%, а в годовом выражении индикатор увеличился на 2,5% после –2,5%, показанных месяцем ранее, при ожиданиях на уровне 1,2%. Также участники торгов обратили внимание на выступление главы ЕЦБ Кристин Лагард, которая призвала к более тесной интеграции европейских регуляторов в борьбе с инфляцией. По её мнению, текущая монетарная политика контрпродуктивна, поскольку не учитывает влияние на экономику блока в целом.

Нисходящий канал сохраняется. Сейчас цена подошла к верхней границе канала и может продолжить движение вниз.

GBP/USD

Британский фунт торгуется с разнонаправленной динамикой, удерживаясь вблизи уровня 1.1090. Накануне пара GBP/USD продемонстрировала коррекционный рост и отступила от своих локальных минимумов от 29 сентября, что стало реакцией рынка на действия Банка Англии, который намерен завершить свою программу экстренного выкупа облигаций в ближайшую пятницу, однако в частном порядке всё же дал понять, что покупки возможны и позднее. Кроме того, рынок положительно отреагировал на инициативу британского правительства ввести налог на возобновляемые источники энергии, что позволит выделить дополнительные 60,0 млрд фунтов для субсидирования счетов за электроэнергию и тепло для домохозяйств ближайшей зимой. В свою очередь, макроэкономическая статистика из Великобритании оказалась слабой: валовой внутренний продукт (ВВП) по итогам августа снизился на 0,3% после роста на 0,1% месяцем ранее, в то время как аналитики рассчитывали на нулевую динамику. Объёмы промышленного производства в стране в августе сократились на 1,8% после падения на 1,1% месяцем ранее, хотя прогнозы рынка предполагали снижение на 0,2%, а в годовом выражении показатель скорректировался с –3,2% до –5,2%, тогда как рынок рассчитывал на слабый рост на 0,6%.

Прежний нисходящий канал сохраняется. Сейчас цена отошла от верхней границы и может продолжить снижение.

USD/JPY

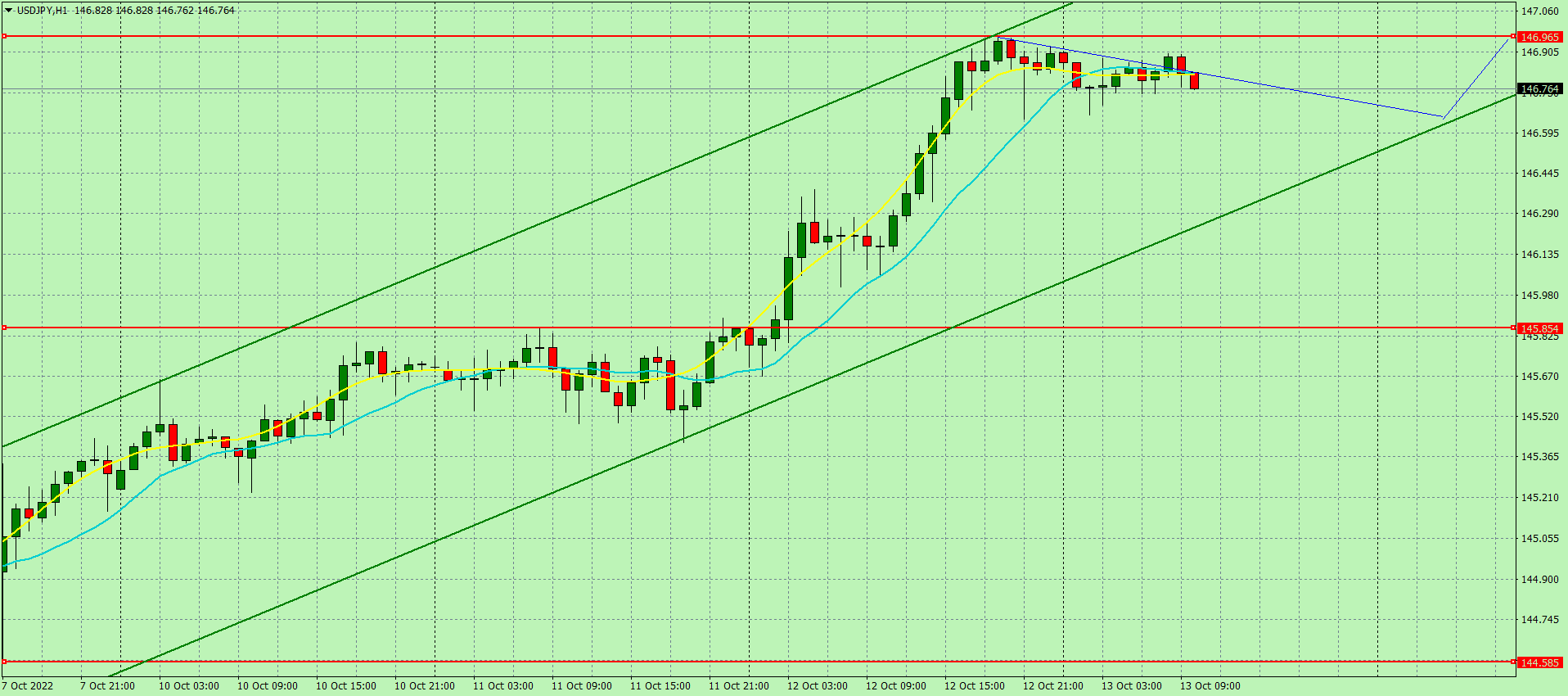

Доллар США перешёл к флэтовой динамике, закрепившись неподалёку от нового рекордного максимума на отметке 147.00. Участники торгов игнорируют риски новых валютных интервенций со стороны Банка Японии и продолжают активно покупать американскую валюту на фоне ухудшения глобальных экономических перспектив. В центре внимания инвесторов сегодня находится статистика из США по динамике потребительских цен за сентябрь. Напомним, что текущие прогнозы предполагают умеренное снижение инфляционного давления, что, впрочем, вряд ли заметным образом повлияет на намерение ФРС США продолжать повышать процентные ставки. Умеренную поддержку иене сегодня оказывает оптимистичная макроэкономическая статистика из Японии: объёмы банковского кредитования в сентябре выросли на 2,3%, ускорившись после увеличения на 1,9% при прогнозе 2,2%. Индекс цен производителей товаров в сентябре вырос на 0,7% после повышения на 0,4% в предыдущем месяце, в то время как аналитики предполагали замедление показателя до 0,2%, а индекс внутренних цен на корпоративные товары в сентябре ускорился с 9,4% до 9,7%, тогда как эксперты ожидали умеренного снижения до 8,8%.

По максимумам недели сформировался новый восходящий канал. Сейчас цена находится посредине канала и может продолжить рост после приближения к нижней границе.

Данный прогноз представляет собой только мнение FXOpen, он не должен быть истолкован как предложение, приглашение или рекомендация в отношении продуктов и услуг FXOpen или как финансовый совет.

Данная статья представляет только мнение Компаний, работающих под брендом FXOpen. Ее не следует рассматривать как предложение, приглашение или рекомендацию в отношении продуктов и услуг, предоставляемых Компаниями, работающими под брендом FXOpen, а также не следует ее рассматривать как финансовую консультацию.