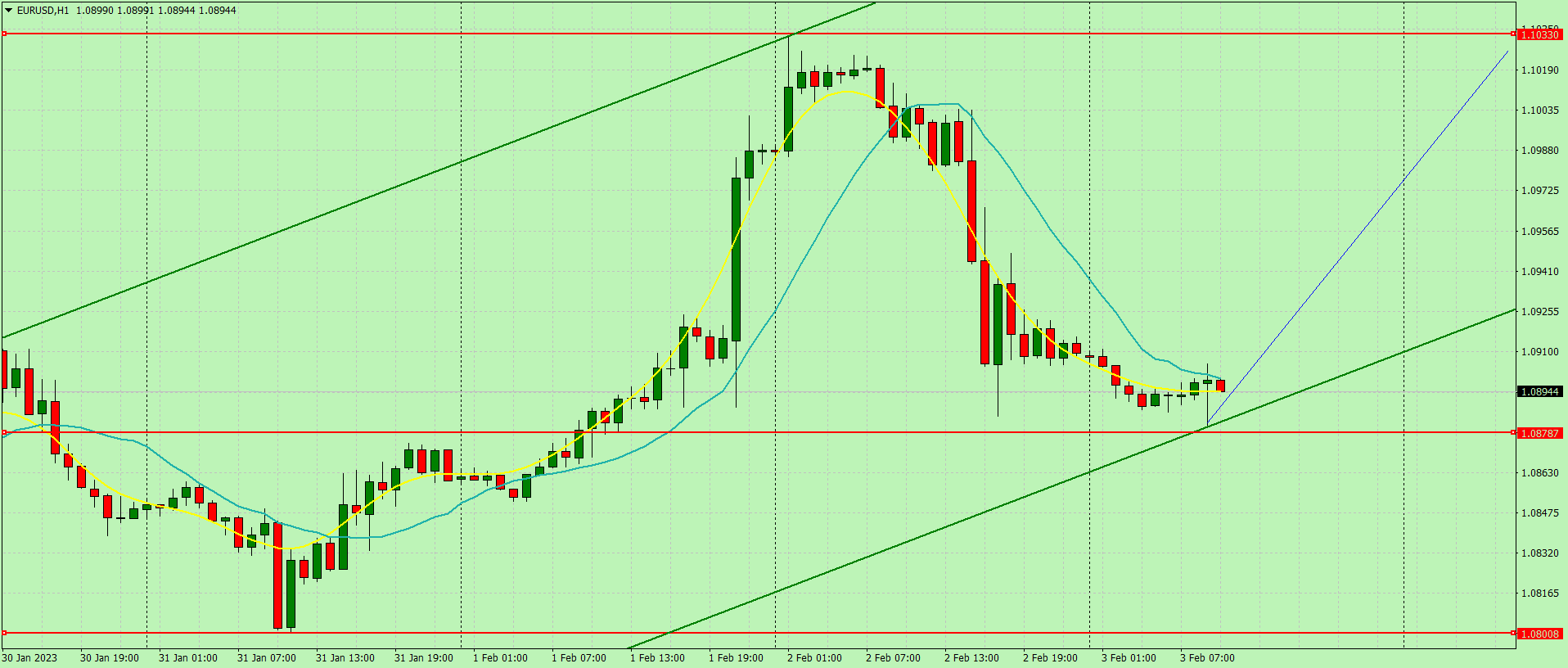

EUR/USD

Пара EUR/USD показывает незначительное снижение, развивая «медвежий» импульс, сформированный вчера, когда пара отошла от рекордных максимумов. Накануне состоялось заседание ЕЦБ, по итогам которого было принято решение повысить процентную ставку на 50 базисных пунктов до 3,00% с целью продолжить борьбу с высокой инфляцией в регионе. В сопроводительном заявлении регулятор отметил, что планирует придерживаться жёсткой монетарной политики ещё длительное время, а целевым уровнем по инфляции остаётся отметка 2,0%. Уже в марте ЕЦБ может вновь повысить стоимость заимствований на 50 базисных пунктов, после чего не исключается некоторый период затишья для оценки эффективности уже принятых мер. Несмотря на «ястребиный» тон заявлений чиновников ведомства, евро не сумел заручиться какой-либо заметной поддержкой после публикации протоколов заседания. Инвесторы обсуждали вышедшие ранее данные по потребительской инфляции в еврозоне за январь, годовая динамика которой замедлилась с 9,2% до 8,5%, тогда как аналитики ожидали снижения до 9,0%. Вместе с тем, в итоговую статистику, как сообщается, не попали данные из Германии из-за технических ошибок, а потому реальные цифры могут оказаться несколько иными. Сегодня инвесторы будут оценивать данные по деловой активности в секторе услуг и в производственном секторе еврозоны от S&P Global. Также в течение дня ожидается публикация декабрьской статистики по производственной инфляции.

Прежний восходящий канал сохраняется. Сейчас цена отошла от нижней границы и может продолжить рост.

GBP/USD

Пара GBP/USD торгуется с разнонаправленной динамикой, тестируя отметку 1.2200 на пробой вниз и обновляя локальные минимумы от 17 января. Фунт остаётся под давлением после решения Банка Англии повысить процентную ставку на 50 базисных пунктов до 4,00%, что является максимальным уровнем с октября 2008 года, когда значение составляло 4,50%. Решение не было принято единогласно, так как два члена комитета выступили за сохранение показателя на текущем уровне 3,50% на фоне роста рисков рецессии в британской экономике. Чиновники регулятора не стали отрицать возможность дальнейшего ужесточения денежно-кредитной политики, чтобы вернуть инфляцию к целевому уровню 2,0%. При этом ведомство приняло решение сократить объёмы выкупа облигаций, которые сейчас составляют почти 838,0 млрд фунтов. Прогноз по инфляции на первый квартал 2023 года был пересмотрен с 10,1% до 9,7%, что остаётся значительно выше целевых уровней, а по динамике ВВП с –0,6% до –0,3%. Сегодня в центре внимания инвесторов находится январская статистика по деловой активности в секторе услуг от S&P Global в Великобритании, а также выход отчёта по рынку труда США за январь.

По минимумам недели сформировался новый нисходящий канал. Сейчас цена находится около нижней границы, откуда возможен коррекционный рост.

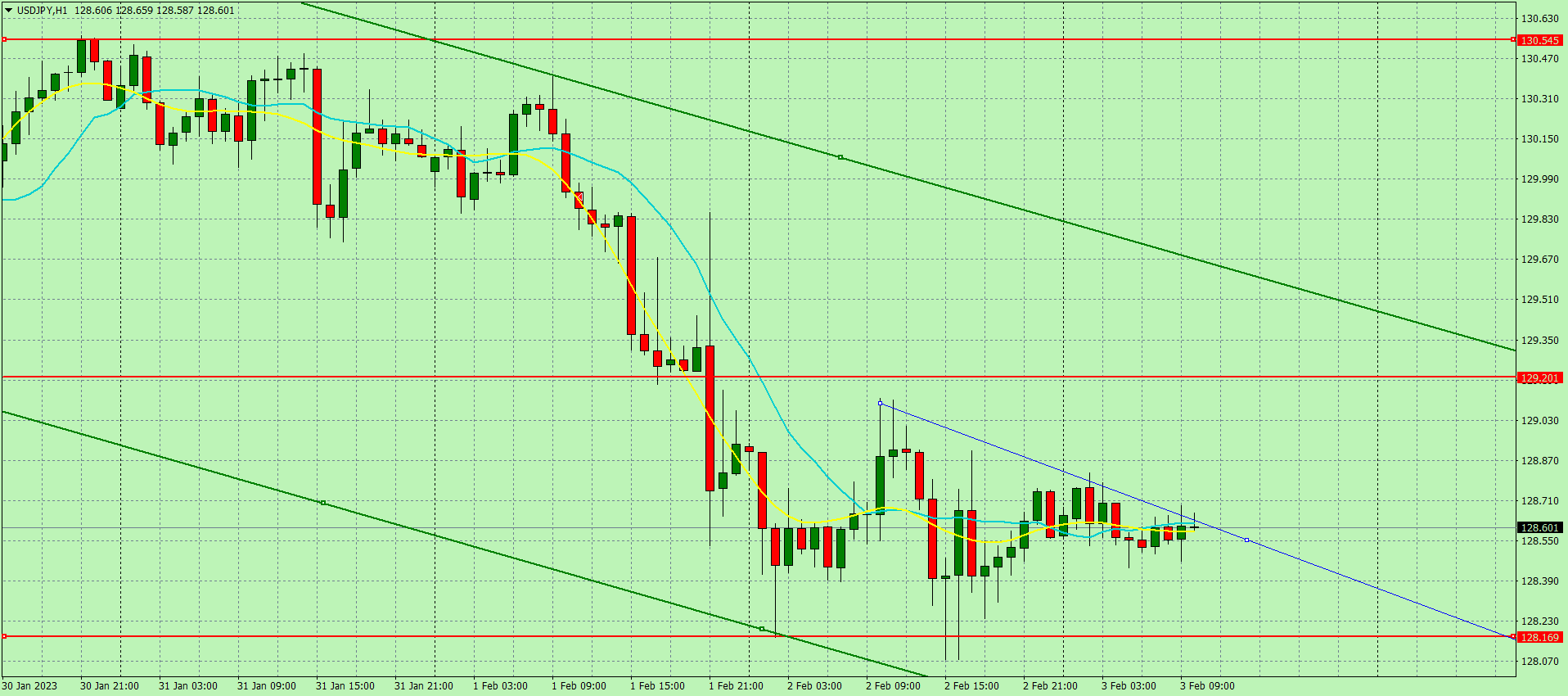

USD/JPY

Пара USD/JPY показывает незначительное снижение, развивая нисходящий тренд, который сформировался во вторник. С тех пор доллар отступил к отметке 128.50, а инструмент обновил локальные минимумы от 19 января. Инвесторы не спешат с открытием новых торговых позиций в конце недели, предпочитая дождаться публикации отчёта по рынку труда США за январь. Текущие прогнозы предполагают, что количество новых рабочих мест вне сельскохозяйственного сектора может оказаться заметно ниже предыдущего месяца: 185,0 тыс против 223,0 тыс. При этом уровень безработицы может вырасти с 3,5% до 3,6%, а средняя почасовая заработная плата — с 4,6% до 4,9%. Некоторое давление на позиции иены оказывает не самая уверенная макроэкономическая статистика из Японии. Так, индекс деловой активности в секторе услуг от Jibun Bank на февраль снизился с 52,4 пункта до 51,1 пункта при нейтральном прогнозе. Вместе с тем, иена по-прежнему пользуется спросом на фоне растущих ожиданий относительно отказа Банка Японии от ультрамягкой денежно-кредитной политики.

Прежний нисходящий канал сохраняется. Сейчас цена находится посредине канала и может продолжить движение вниз.

Данный прогноз представляет собой только мнение FXOpen, он не должен быть истолкован как предложение, приглашение или рекомендация в отношении продуктов и услуг FXOpen или как финансовый совет.

Данная статья представляет только мнение Компаний, работающих под брендом FXOpen. Ее не следует рассматривать как предложение, приглашение или рекомендацию в отношении продуктов и услуг, предоставляемых Компаниями, работающими под брендом FXOpen, а также не следует ее рассматривать как финансовую консультацию.