EUR/USD

Пара EUR/USD развивает сильный «бычий» импульс, сформированный 6 июля. Положительная динамика появилась на фоне слабых данных по американской инфляции. В годовом выражении показатель снизился на 1,00% и составил 3,0%, оказавшись ниже прогноза 3,1%, а в месячном — поднялся на 0,2%, меньше ожиданий экспертов в 0,3%. Статистика ослабила доллар, так как следующее повышение процентной ставки ФРС США на 25 базисных пунктов 26 июля может оказаться последним в текущем цикле ужесточения денежно-кредитной политики. ЕЦБ не анонсировал отказа от «ястребиной» риторики. Кроме того, в еврозоне инфляция снижается не так быстро, как в США, и составляет 6,1%, гораздо выше целевого уровня 2,0%. Если индекс потребительских цен останется высоким, регулятор будет вынужден увеличивать стоимость заимствований, что поддержит котировки евро. Накануне была опубликована майская статистика по объёму промышленного производства в ЕС: показатель вырос на 0,2% в месячном исчислении вместо ожидаемых 0,3% и скорректировался на –2,2% в годовом при предполагаемых 1,2%, что усиливает риски дальнейшего спада европейской экономики.

По максимумам недели сформировался новый восходящий канал. Сейчас цена находится посредине канала и может продолжить рост после приближения к нижней границе.

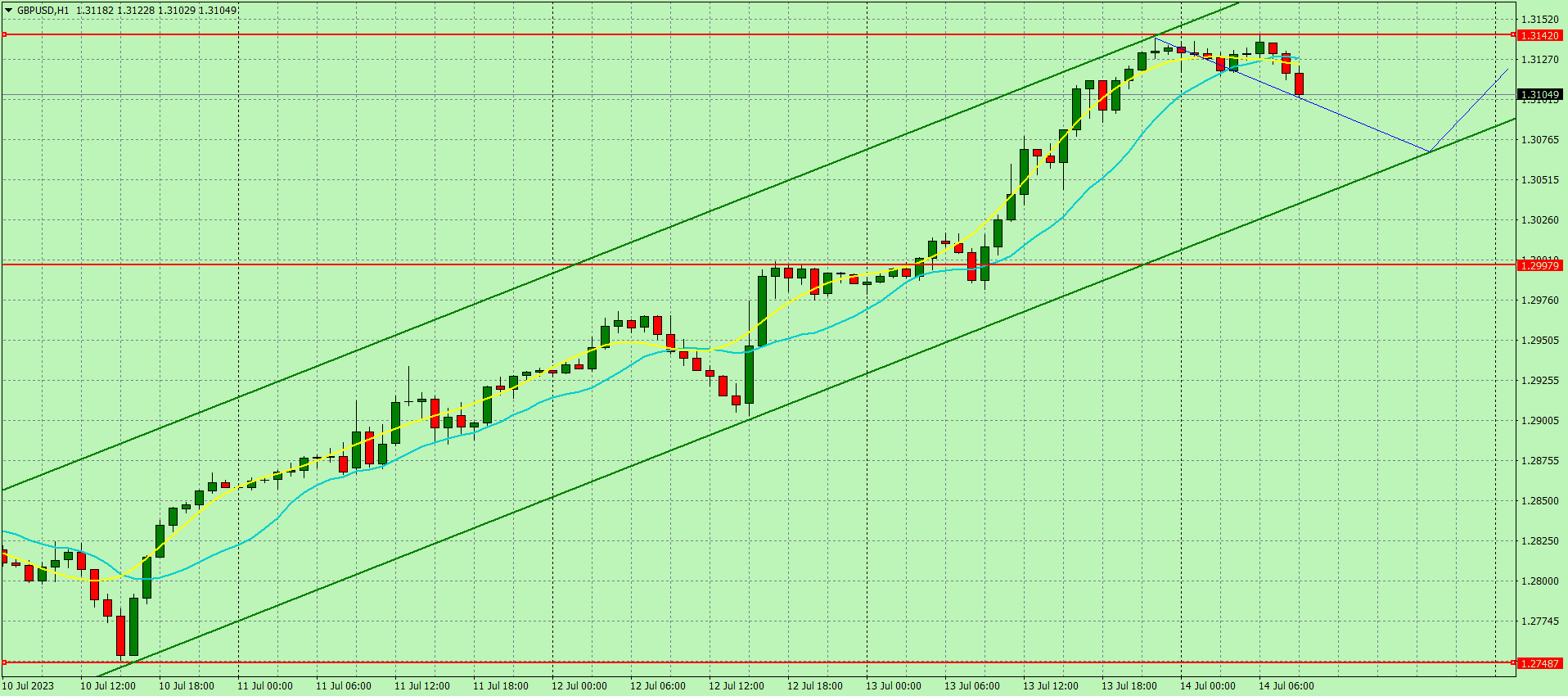

GBP/USD

Пара GBP/USD демонстрирует флэтовую динамику, консолидируясь вблизи отметки 1.3115, которая является максимальной с апреля 2022 года. Пара готовится завершить неделю уверенным ростом, что обусловлено публикацией статистики в США. Напомним, что годовые темпы роста потребительских цен замедлились с 4,0% до 3,0%, вплотную приблизившись к целевому диапазону ФРС США. Активное снижение инфляции стало причиной пересмотра аналитиками своих прогнозов в отношении повышения процентной ставки ФРС США в текущем году. Теперь рынки ожидают лишь одной корректировки значения в ходе июльского заседания, тогда как раньше предполагалось ещё как минимум одно увеличение стоимости заимствований до конца текущего года. Макроэкономическая статистика из Великобритании, опубликованная вчера, не оказала заметного влияния на динамику рынка. Тем не менее, валовой внутренний продукт (ВВП) в мае снизился на 0,1%, тогда как аналитики прогнозировали –0,3%. В предыдущем месяце, напомним, национальная экономика демонстрировала рост на 0,2%. Тем временем, объёмы промышленного производства сократились на 0,6% после –0,2% месяцем ранее, в то время как прогнозы предполагали –0,4%, а в годовом выражении снижение ускорилось с –1,6% до –2,3%.

По максимумам недели сформировался новый восходящий канал. Сейчас цена находится посредине канала и может продолжить рост после приближения к нижней границе.

USD/JPY

Пара USD/JPY развивает нисходящий тренд, тестируя отметку 138.28 на пробой вниз. Инструмент обновляет локальные минимумы от 17 мая и готовится завершить торги текущей недели уверенным снижением, наиболее сильным в текущем году. Напомним, что давление на позиции американской валюты по-прежнему оказывает снижение ожиданий в отношении дальнейшего ужесточения денежно-кредитной политики со стороны ФРС США. Так, в среду была опубликована июньская статистика по инфляции в США. Годовой индекс потребительских цен замедлился с 4,0% до 3,0% при прогнозе о снижении до 3,1%. Вчера давление на доллар усилилось после появления слабых данных по производственной инфляции: в годовом исчислении показатель скорректировался с 0,9% до 0,1%, тогда как рынок рассчитывал на 0,4%, а базовый индекс цен производителей опустился с 2,8% до 2,4%, что также оказалось ниже предполагаемых значений на уровне 2,6%. Дальнейшему развитию нисходящей динамики препятствует слабая макроэкономическая статистика из Японии. Так, объёмы промышленного производства в мае сократились на 2,2% после –1,6% месяцем ранее, а в годовом выражении показатель скорректировался с 4,7% до 4,2%. Процент использования производственных мощностей резко снизился на 6,3%, тогда как рынок предполагал –2,5%.

По минимумам недели сформировался новый нисходящий канал. Сейчас цена находится около верхней границы канала и может продолжить рост в случае пробоя этого уровня.

Данная статья представляет только мнение Компаний, работающих под брендом FXOpen. Ее не следует рассматривать как предложение, приглашение или рекомендацию в отношении продуктов и услуг, предоставляемых Компаниями, работающими под брендом FXOpen, а также не следует ее рассматривать как финансовую консультацию.